こんにちは。ペリカン(@Pelican0825)です。 地方で28世帯ほどの賃貸業をしています。

今回は、不動産投資で「1棟アパートを買うときの金融機関」がテーマです。

とりわけ地方の高利回り1棟アパートは、その収益性の魅力から、みんな喉から手が出るほど欲しいわけですが、金融機関に持ち込んだときの担保評価が低いため、なかなか購入できません。

購入できるのは、キャッシュポジションの高い、一部の投資家だけです。

では、自己資金の少ない投資家は、どうすれば良いのかというと、L&Fアセットファイナンス(旧:三井トラストローン&ファイナンス)一択だと考えています。※ペリカンも過去に2棟融資いただいています

今回は、担当者に直接ヒアリングして、細かい融資基準を聞いてきましたので共有します。

これから1棟アパートで早期に規模拡大を図っていきたい人の参考になれば幸いです。

幅広い顧客層に味方

一般的に、金融機関が申込者の属性・年収・現金保有率を非常に重視するのは、融資したお金が焦げ付かないためのリスクヘッジです。

メガバンクなどは完全に富裕層限定ですし、私が取材した千葉銀行もサラリーマン年収は1000万以上、静岡銀行は700万円以上、オリックス銀行も年収500万円〜700万円程度を求められます。

これは返済できなくなっても、給与収入から補填できるため「サラリーマン与信」で借りている状態ということになります。

※詳しい融資基準は、以下を参考にしてください。

その点、L&Fアセットファイナンス(旧:三井トラストローン&ファイナンス)は、かなり幅広い属性の方を対象にしています。

- 個人事業主

- 外国籍の人

- 勤続年数の少ない人

- 独立間もない人

- 契約社員、派遣社員

- 申告所得の少ない人

- 借入の多い人

- 高齢の人

- 資産管理法人

まさに低属性の味方がごとく、物件評価と事業性で審査をしてくれる、貴重な金融機関と言えます。

ここで、、、「結局、まずは共同担保を作らないと話にならないじゃないか!」と落胆する人の気持ちは分かります。

融資可能な対象物件

以下のような「難あり物件」も、審査の土俵にのります。

- 法定耐用年数超えの築古物件

- あまり修繕されていない物件

- 空室率の高い物件

- 再建築不可の物件

- 建ぺい率、容積率オーバー物件

- 土地が狭い物件

- 連棟式物件(テラスハウス等)

- 借地権付き物件

- 専有面積の小さいマンション

- 底地

このように融資対象がかなり幅広くカバーされています。

多くの金融機関が、「地主や高所得サラリーマン向けの資産形成・相続税対策」という名目でしか融資しない中で、まさに出色の金融機関だと言えるでしょう。

一方で、シェアハウスへの融資は一切NGです。

これはスルガ銀行のシェアハウス融資が問題となる前からあった基準ですので、立地、収益性、再販価格などトータルで評価して、適正な融資しかしないという堅実な会社でもあります。

三井住友グループの冠(かんむり)を背負っているだけのことはありますね。

L&Fアセットファイナンス(旧:三井トラストローン&ファイナンス)の融資条件

次の3つについて融資基準を深掘りしていきます。

- 融資金利

- 担保評価の方法

- 融資金額と期間について

融資金利

まず基本の融資金利は3.9%(変動金利)です。

※56歳未満の方は、団体信用生命保険付きだと4.3%(変動金利)、56歳以上の方は4.8〜5.3%(変動金利)まで上がります。

つまり若いうちに借りておくことで金利は3.9%で借りることができます。原則、配偶者の連帯保証が必須になりますので、ご家族の同意が無いとNGになりますね。

たとえば、1棟目アパート2000万を購入し(金利3.9%)、2棟目アパートを3000万で購入すると、2棟目の3000万には金利2.9%が適用になります。

これは地銀・信金のちょっと高めの金利水準くらいまで落ちるということを意味しますので、それで25〜30年の長期融資が引けるのであれば、そこそこ使い勝手は広がりそうですね。

この2.9%金利は、1棟目を個人所有で購入し、2棟目を法人所有でも購入しても、その合算金額が5000万円を超えていれば適用されます。

なおローン手数料は融資額の1.62%、繰上返済は元金の2%かかります。

担保評価の方法

基本は「積算評価」を採用しています。

ただし、収益還元評価 < 積算評価となる物件は、「収益還元評価」が適用になりますので、注意しましょう。

特に地方物件の場合は、昨今の不動産投資ブームの加熱から価格が上昇しているため、土地値評価が低いのに、利回りだけ高いという物件も多く、実勢価格と評価額が乖離するケースがあるということでした(担当者談)。

よって、地方物件の場合は、比較的容易に買い手がつく利回り(早期処分利回り)で評価をしているとのことです。

融資金額と期間について

上限は総額で3億円以内までと、かなり高く設定されています。

融資期間は、中古物件の場合、MAX30年(ほとんどの場合25〜30年が適用)で、物件の立地・お客様の借り入れ年齢なども考慮されて決まります。新築の場合は、MAX35年というのがルールになります。

なお団信ありの場合は、最終完済年齢を76歳未満にしなければいけません。

この「築古でも融資を長く引けること」が最大のメリットです。

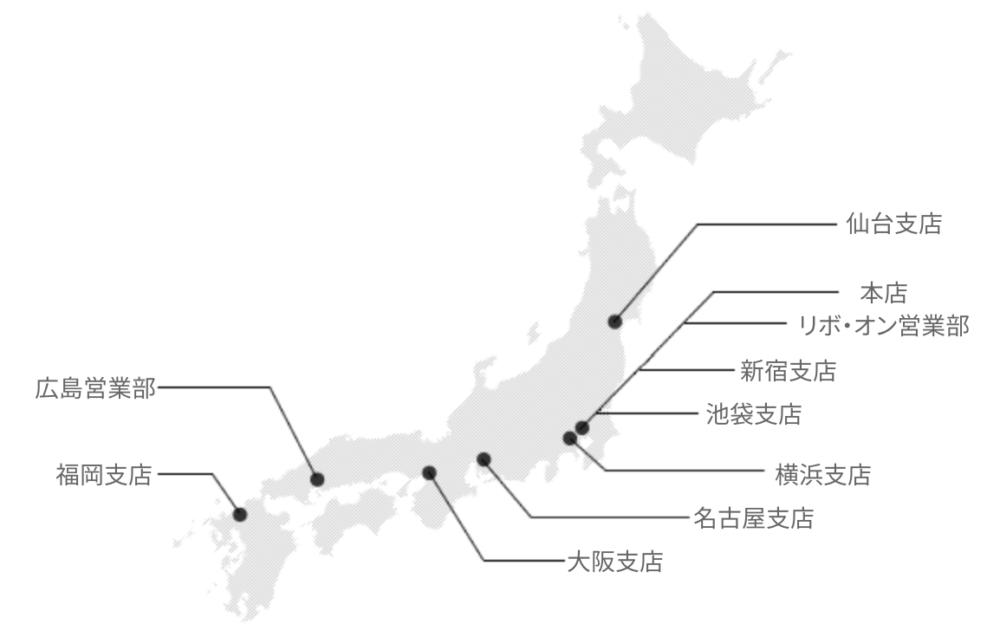

融資エリアについて

基本は、L&Fアセットファイナンス(旧:三井トラストローン&ファイナンス)の支店があるエリアになります。

全国の支店は以下のとおりですね。

※L&FアセットファイナンスのHP「店舗のご案内」より

関東エリアだと、東京・神奈川・埼玉・千葉の1都3県には積極的に融資をしています。

自己資金について、立地のよって以下のような目安になります。

- 国道16号線の内側→共同担保ナシで自己資金2割(立地良いと10〜15%)

- 国道16号線の外側→共同担保アリで自己資金2割程度

- 国道16号線の外側→共同担保ナシで自己資金3〜4割

なお2022年現在では、北関東エリア(群馬・栃木・茨城)は消極的になっており、かなり融資が厳しくなっています。以前はこのエリアも積極的にやっていましたが、現在北関東エリアはおもに県庁所在地がある市町村の中心部のみとなっています。

ノンバンクのリスクを回避せよ

L&Fアセットファイナンスのようなノンバンクを活用するリスクは「残債がなかなか減っていかないこと」です。これは長期融資と高金利が原因です。

ですから、買う物件と長期の見通しを誤ると、思わぬ痛手を食います。

詳しくは「ノンバンクを活用した不動産投資の手法【高金利リスクと出口戦略】」でも触れていますが、早めにキャッシュフローを拡大したら、繰上返済したり、売却して資産組み替えるなど、安全圏に持っていくことが一番の対策でしょう。

トラストを使って地方高利回りアパートを購入する場合は、最低でも10年くらいは安全に稼働してくれて、売却時の利回りを高めに設定しても、所有期間中のインカムでプラスになる物件を購入することが懸命です。

つまり、利回りが中途半端な物件を買わないことが重要で、最悪は売れなくても、高利回りなら所有しつづける選択肢もあるからです。

ノンバンク=すべて悪ではないのと同様に、利回りさえ高ければどんな規模の物件でも良いわけではありません。

築古物件にL&Fアセットファイナンスを使うのであれば、1000〜3000万円台くらいの比較的ロットの小さい物件から購入していくことを、強くおすすめします。

数年前の光速投資法のように、地方RCをスルガで買い増していく戦略は、「借り換え」による逃げ切りで成功した投資家もいましたが、融資の閉まった現在では通用しなくなっています。

借り換え前提は絶対NGです。

またロットを大きく張らなければ、大きく負けることはありません。最初は、ロットを小さくすることだけでも、返済不能になるリスクはだいぶ下がります。

投資戦略の事例

最後に、L&Fアセットファイナンス(旧:三井トラストローン&ファイナンス)の担当者の方が挙げていた事例2つをご紹介します。

※あと2分で本記事は終わります

1. 自己資金が少ないケース

埼玉県1棟アパート、物件価格2900万、木造築22年、利回り13%の場合で、申込者の属性は自己資金50万、年収300万、共同担保はさいたま市の戸建て(約30坪)でした。

結局、自己資金が少なくてオーバーローンでないと購入できない条件でしたが、共同担保の評価が高かったため、融資額は3000万円で購入することができたそうです。

つまり「共同担保の評価が高い物件」を用意しておくことは、融資審査で大きなポイントになるということですね。

2. 共同担保がないケース

千葉県1棟売りアパート、価格2400万円、木造築27年、利回り12%の場合、共同担保が無かったため、購入物件の担保評価の範囲内での融資になったそうです。

融資額は1920万円、期間30年ということですので、不足している480万円+諸費用(おそらく200万前後)は手元キャッシュから出す必要があります。

本例では2割の担保不足でしたが、「共同担保が無いと、通常は7〜8掛け」での物件評価となり、残りは自己資金投入になると理解すべきでしょう。

おわりに

私の場合は、L&Fアセットファイナンスを使う場合は、イールドギャップを最低8〜9%程度は最低限確保します(これで100%安全という訳ではありません。最低ラインの基準です。)

また、立地・所有期間中の稼働率・売却想定額など、購入〜出口までのすべてのシミュレーションをしっかりやって、それでも十分利益が見込めるなら、ノンバンクもアリだと考えています。

この点について、ツイートしました。

築古物件に長期融資×高金利は悪だと言うのは簡単ですが、投資初期段階では、使える金融機関が限定されるのも事実です。

また、不動産をすべて現金買いすることは、手堅い投資となる一方で、不動産投資の最大の魅力である「融資メリット」を享受できません。

このバランスをうまく保ちたいところです

— ペリカン@不動産投資ブロガー (@Pelican0825) 2018年12月9日

リスク&リターンを適正に評価するためには、やはり最低でも10年くらいの期間で、物件運営と修繕メンテナンスまで考えて購入したいところです。

そういった長期的・現実的リスクを、あらかじめしっかり分析しておく力さえあれば、良い物件が出てきた局面において、果敢に買い向かうことができます。

また共同担保にファミリー物を選んで、長期安定できる物件で足元を固めておくことも、一定のリスクヘッジになります。

以下、関連記事です。

▼共同担保をつくることの大切さをより詳しく解説しています。共同担保こそ、低属性から逆転を目指すための突破口になりえます。

▼初心者が、自己資金ゼロで新築アパート投資をすると、のちのち家賃下落で苦しくなってきます。時間が経過するほど苦しくなる投資はあまりオススメしません。