こんにちは。ペリカン(@Pelican0825)です。地方エリアで7年ほど大家さんをしています。

さて、不動産投資のCCR(投資収益率)って、どのくらいなのか気になりませんか?

私のような地方での不動産投資だと物件価格が安いので、CCRもそこそこ高くなります。

というわけで今回は、私がやっている「地方不動産のCCR」について解説してみたいと思います。

地方不動産投資のCCR(収益率)ってどのくらい?

結論、地方での不動産投資であれば、CCRは50%超えを狙うことができます。

ちょっと分かりにくいと思うので、簡単にいうと「CCR 50%」とは以下のイメージです。

以上のようなイメージです。なかなかすごい利益回収スピードですよね。

本当にこんなことが可能なのかと思う人もいるでしょう。投資例をもとにして解説します。

融資レバレッジによりCCRは破壊的に上がる

例えば、自己資金100万円を元に、1000万の不動産(利回り12%)を買った場合、900万円ほどローンを組むことになりますね。

ざっくり以下のような収益シミュレーションです。

- 物件価格:1000万円(うち自己資金100万円)

- ローン:900万円(期間20年・2%)

- 利回り:12%

- 年間家賃収入:120万円

- 年間ローン返済:54万円

- 年間キャッシュフロー:66万円

※便宜上、購入時の諸費用(仲介手数料・登記費用など)は省略しています

以上のとおり、自己資金100万円に対して年間のCFは66万円となるので、CCRでいうと66%となります。

このようにレバレッジを聞かせることで、手元キャッシュをより効率的に運用できるのが、不動産投資の最大の魅力だと言えるでしょう。

ただし昨今は融資が厳しくなっており、金融機関がコンサバな審査をするので、頭金2割3割と求められるケースが増えています。頭金が増えると、CCRは低下していきますので悩ましい状況になってきていますね。。。汗

不動産投資のデメリット

一言でいうと、賃貸事業は手間がかかるということですね。

- エアコンが壊れたから修理が必要になった

- 入居者が家賃滞納して払ってくれない

- 台風で建物が損傷した

こんな感じで運営中に、いろいろなトラブルが発生します。

ちゃんと仕組みでリスクヘッジすれば、対応は難しくありません。エアコン交換だって、楽天市場でポチッと押せば買える時代ですからね。

なおこうした運営の手間は「慣れ」もありますね。

私も5年やってきて、大概のトラブルには慣れました。中には、訴訟まで行ったケースもありますが、こういうのは稀かなと思います。

このように地方での不動産投資は、かなり高い収益性を狙うことができます。自己資金に対して年間利回り50%なんて、他の投資では難しいでしょう。

不動産投資は、複利効果が凄まじい。

不動産投資の複利効果が如何に凄まじいか、解説しますね。

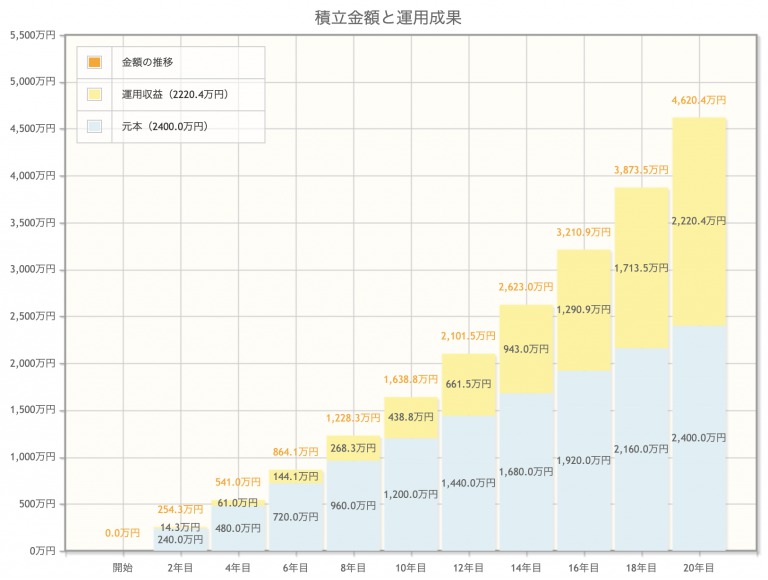

例えば、インデックス投資だと年間5〜6%だと言われています。毎月10万円を年率6%で20年間積み立てたシミュレーションは次のとおり。

※金融庁「資産運用シミュレーション」より

積み立てた2400万円の貯金を運用すると、運用益は2240万円となり、20年後には4620万円の資産となって戻ってきます。

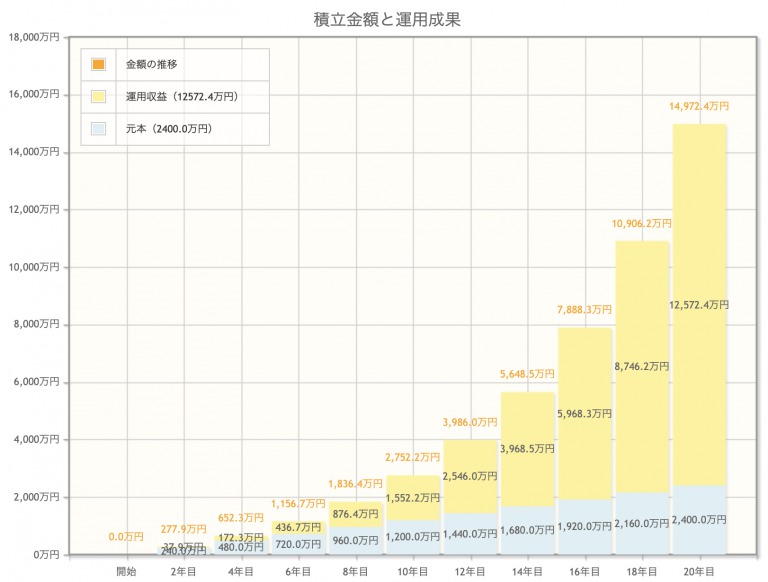

では、毎月10万円を不動産に投資したケースを考えてみましょう。

先ほどCCRが50%超えも可能と述べましたが、これだとちょっと大きすぎるので、少なく見積もって年率15%で20年間積み立てたシミュレーションです。

同じく元本2400万円に対して、運用益1億2572万円で、20年後には1億4,972万円の資産となります。

不動産投資家でインデックス投資もしている人は、実はそんなに多くありません。

なぜなら、不動産投資家は手金をペーパーアセットに投資するより、レバレッジをかけて不動産に投資したほうが投資効率(CCR)が圧倒的に良くなることを理解しているからです。

不動産投資家がインデックス投資をするケースというのは、よっぽど余剰資金があるか、分散投資の一つとしての位置づけでしょう。

まったく別物の投資と考えたほうが良いでしょうね。

不動産は現物投資すべきではない理由

最近、株式投資で破壊的な実績を出している人で、与沢翼さんがいます。

以前、与沢さんがツイッターで以下のようにおっしゃっていました。

私は社債をやって初めて不動産の投資劣位性を深く理解できました。株と不動産とで比較しても不動産の資産維持機能などメリットもある以上一概に株の方が良いでしょと断言ができなかった。だけど社債と不動産とを比較して初めて不動産は投資上はほぼ意味がないと理解できた。

— 与沢 翼 (@tsubasa_yozawa) September 14, 2019

与沢さんは、ドバイ・タイ・シンガポールなど新興国の高級タワーマンションを、キャッシュ一括で40戸(総額45億円)ほど購入したことで、有名ですね。

著書もベストセラーになっていますね。私も拝読しましたが、いろいろな学びを得られました。

ここまで来ればみなさんお気づきかと思いますが、与沢さんが「不動産にあまり投資妙味がない」と感じている理由は、すべて現金で不動産を買っているからです。

不動産の最大の利点はレバレッジです。融資を引いて、投資効率を上げることに意味があります。

不動産を融資で買わないですべて現金で買うという行為は、FXでレバレッジ1倍で投資しているイメージに近いかもしれません。取れる利益に対して、リスクや手間のほうが目立つようになります。

なお与沢さんのような資産家が不動産を買うとなると、超好立地の物件を買うことになります。その結果、収益性(利回り)が犠牲になるというジレンマもありますね。

また与沢さんが40億を元手に、融資でレバレッジをかけて400億円分の不動産を買うことはしないでしょう。

なぜなら、与沢さんは不動産がそこまで好きではないし、やはり手間がかかって面倒だという思いが根底にあると、長くは続かないからです。

おわりに:投資はゴールと手段を明確にしよう

私が地方の不動産投資に目覚めたのは、この収益性(CCR)の高さです。

5年前の私は自己資金がなかったので、投資効率を最大追求した結果、不動産投資に収斂していったというわけですね。

少なくとも、インデックス投資では、私の目標(サラリーマン卒業)は実現しないことは、すぐに気づきました。

投資はゴールと現実的手段をしっかり把握すること

ゴールと手段の整合性をしっかり取ることは、とても大切です。

自分が乗るべきなのが、自転車、車、新幹線、飛行機。そのどれなのか、冷静に考えないといけません。

近くのスーパーに行くなら自転車でも良いかもしれません。でも、目指すゴールまで何百キロもあるなら、それでは困難だということが分かります。

「時間」の尊さをいま一度認識しよう

多くの日本人が、資産形成には時間がかかると思い込んでいます。

実際、インデックス投資だと私がサラリーマンを卒業するのに20年くらい掛かると思ったので、その道は諦めました。

投資で成果を出すために、例えば20年の歳月がかかるとなれば、けっこう気が遠くなる話だと思ってしまいました。

40歳から投資を始めたとして、20年経って60歳になったときに「あっ!この投資思ったほど儲からない!」と気づくことはかなり不幸です。この20年は取り返しのつかない20年になります。

逆に、会社を辞めるつもりもなく、ゆっくり堅実に資産形成できれば良いという人は、レバレッジなど掛けないほうが良いでしょう。

毎年200万円貯金しても、3000万のアパートを買うには15年後になります。これを今すぐ買って、投資回収していくのが不動産投資です。

当然リスクはゼロではないので、万人向きではありません。でも「夢」はあるということです。もちろん半額キャッシュを入れるだけでも、リスクはだいぶ下がります。

どういった狙いをもって投資対象を選ぶのかは、投資家の自由です。これが投資の醍醐味でもありますね。

以下、関連記事です。

▼不動産投資のはじめ方について詳しく解説しています

▼早期退職を目指すための必要貯金について考察しています