こんにちは。ペリカン(@Pelican0825)です。

経済的な自由を得るために不動産投資をしています。

現在、アパート3棟と戸建て8棟を所有しています。

先日、高金利アパートローンの注意点についてツイートをしました。

不動産投資の初期段階では、キャッシュフロー重視の方が拡大しやすいです。

ただし注意点として「高金利ローン」ばかりに頼っていると、なかなか元本減らない、それでいて建物は古くなっていくという、苦しい展開になりがちです。

場合によっては、所有物件のリバランスも考えて投資をしましょう。

— ペリカン@不動産投資ブロガー (@Pelican0825) April 25, 2020

ここでいう高金利とは、不動産担保ローンで金利3%〜4%くらいで借りている人を指します。

私自身も、高金利のアパートローンを一部抱える身ですが、今のところは比較的順調に経営できていると感じます。

今回は、高金利ローンのリスク低減方法について解説します。

高金利のアパートローンのリスクを下げる方法

結論からいうと、高金利ローン対策は、以下の3つしかありません。

- 金利交渉する

- 繰上返済(売却)する

- 借り換えする

それぞれ解説していきます。

1.金利交渉する

まずは高金利で借りている金融機関があれば、金利交渉していくのが王道になります。

ただし以下の2パターンだと、交渉自体できないケースが多いので注意しましょう。

- 借り入れ後まだ間もない(返済実績が短い)

- パッケージ商品で金利交渉する余地がない

金融機関の中でも、厳正に審査した上で、貸出金利を設定しているわけですからね。

借り入れ間もないと交渉自体難しいでしょうし、金融機関との信頼関係の上でも、適切ではないでしょう。

またバッケージ商品型のアパートローンだと、そもそも交渉自体が難しいと思われます。ノンバンク系の金融機関に多いですね。

私の知り合いでも、三井住友トラストやセゾンファンデックスなど、パッケージ型アパートローンで、金利交渉して下げてもらったという人は聞いたことがありません。

逆に、地方銀行や信金さんなど地場に根ざした金融機関だと、交渉しやすいと言えるでしょう。彼らは、事業者の育成や継続的な取引という目的もありますからね。

このように金融機関によって融資スタンスが違うことを、まずは理解しておくのもポイントになってきます。

2.繰上返済(売却)する

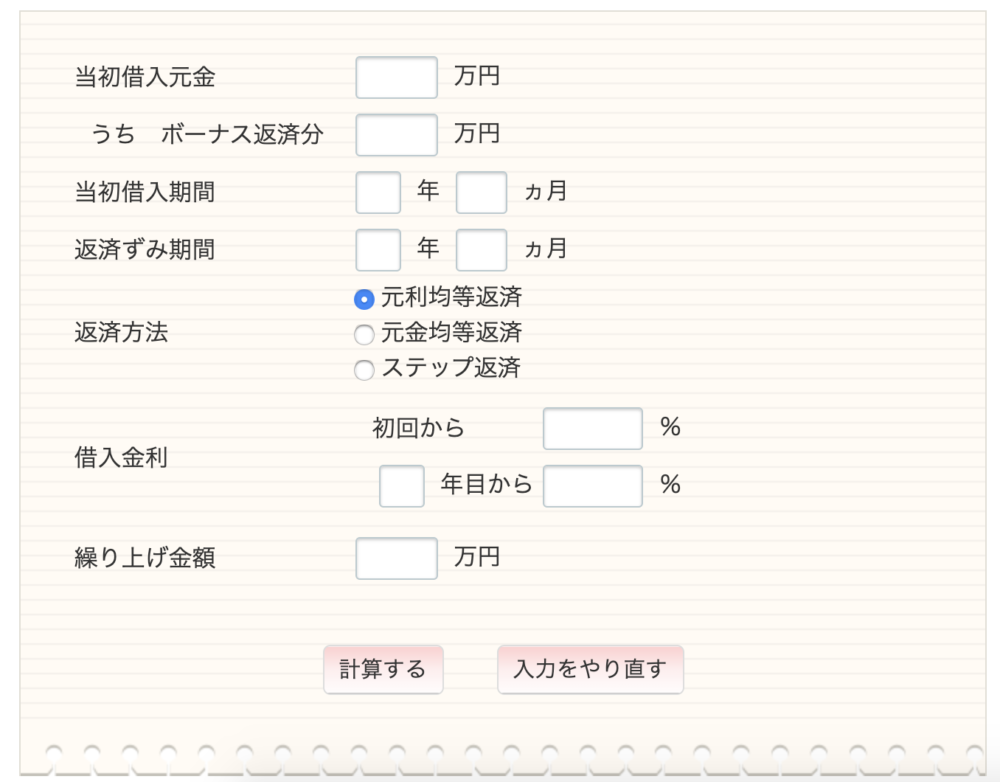

おすすめの繰上返済シミュレーションは、以下のサイトですね。

知るぽると-繰り上げ返済シミュレーション(金融広報中央委員会)

こちらは当初借入元金・期間・返済済み期間・返済方法・借入金利などを入力して、最後に「繰り上げ返済額」を入れると、その後の返済プランがどうなるのか、一発で計算してくれます。

投資家の方でしたら、ローンを途中で繰り上げ返済したらどれだけ負担が減るのか?と一度は考えたことがあるでしょう。

なお「売却」すれば、その時点で投資のリスクはゼロになります。売却とは、100%繰り上げ返済することと同義ですね。

手元資金で一部返済するのか、売却しすべて完済するのか、投資家の判断ということになります。

3.借り換えする

最後は、借り換えするという方法ですね。

借り換え先の開拓方法として、金融機関に直接電話するというのは、非常に手間がかかります。

最近だとモゲチェック ![]() という、不動産投資ローン、アパートローンの借り換え提案をしてくれるフィンテックサービスも出ていますね。

という、不動産投資ローン、アパートローンの借り換え提案をしてくれるフィンテックサービスも出ていますね。

メリットが多い方は、以下の4つですね。

- 現在金利が2〜3%以上の方

- ローン残債が1,500万円以上の方

- 期間が20年以上で借りている方

- 法定耐用年数が残っている物件を所有している方

築古の木造系だと、審査で断られる方がけっこういるようですね。

モゲチェック ![]() は、オンラインで借り換え診断できます。キャンペーンで金利1%台に借り換えできた例もあるようですので、ご興味のある方はチェックしてみてください。

は、オンラインで借り換え診断できます。キャンペーンで金利1%台に借り換えできた例もあるようですので、ご興味のある方はチェックしてみてください。

あとはセゾンファンデックス保証のアパートローンで、金利2%台で借り換えられる信金さん・地銀さんがもあります。

最近だと私は三井住友トラストL&Fで金利3.9%で借りた高金利ローンを、東京ベイ資金さんで金利2.775%で借り換えることができました。

東京ベイ信金さんは、セゾンファンデックスと提携しており借り換えにも積極的ですね。その他、セゾンファンデックスは、滋賀銀行・東京ベイ信金世田谷信金、芝信金、栃木銀行などとも提携してアパートローンを提携しています。

(参考)三井住友トラストのアパートローンを借り換え成功!金利1%削減の効果とは?

私の不動産購入歴と投資方針を公開!

わたしの現在の借入先、残債、金利の一覧は、以下のとおりです。

- 1棟目アパート→地方銀行・715万・2.67%

- 2棟目戸建て→現金買い・残債なし

- 3棟目戸建て→現金買い・残債なし

- 4棟目アパート→ノンバンク・2690万・3.9%

- 5棟目戸建て→公庫・234万・1.86%

- 6棟目戸建て→公庫・362万・1.1%

- 7棟目アパート→ノンバンク・1572万・3.9%

- 8棟目戸建て→公庫・440万・1.1%

- 9棟目戸建て→公庫・326万・1.9%

- 10棟目戸建て→信用金庫・278万・2.3%

- 11棟目戸建て→現金買い・残債なし

- マル経融資→公庫・290万・1.2%

合計:6912万円

ペリカンは、三井住友トラストでアパート2棟の融資(金利3.9%)を引いており、この部分が一番レバレッジを効かせています。

その一方で、現金買い・公庫・信用金庫・マル経などを組み合わせており、低い金利や、7〜10年前後の返済期間の融資を組み合わせて、過度なリスクを取りすぎないよう配慮しています。

私の場合は、サラリーマンリタイアを1年半するに当たり2017年くらいまでは、かなり追い込んだ投資をしてきました。一時は、カードローンを万枠で借りるなど、あまりオススメできない方法も取りました。

(参考)禁断のカードローンを活用した築古アパート投資【利回り13.7%】

その後、2018末〜2019年にかけて、あのスルガ・レオパレス問題が勃発。不動産マーケットがクラッシュしました。

実際その頃から、不動産向けの融資が急激に冷え込んでいきました。しかし、私がコンサバな投資スタイルに切り替えたこととタイミングを同じくしたため、私の戦略上における不都合は生じなかったわけです。

でも、不動産投資は時間を味方につけて、拡大していくものです。

融資動向が渋くなったとしても、時代に合わせた投資を心がければ良いのですよね。焦る必要はありません。

不動産投資は焦らずコツコツ拡大が良いと思います。とくにスキルや勘所が備わっていないうちに空室が増えると、精神的にキツくなるものです。

不動産はレバレッジをかけるだけでなく、時間も掛けつつ少しずつ前に進みましょう。1年に1棟ずつでも10年で10棟買えるのですから焦らなくてよいのです。

— ペリカン@不動産投資ブロガー (@Pelican0825) August 11, 2019

2021年からは土地から新築アパート投資に傾倒しています。私の住んでいる千葉県では、耐用年数超えは、金融機関からすこぶるウケが悪いので、築古は戸建てだけ残して全部売るつもりです。

売却益はどんどん新築アパートに突っ込んで、経営体質を一気に変えていきたいと思います。おかげでこの施策は今ところうまく行っており、2021年、2022年と立て続けに新築アパートを建てることができました。

新築アパートは立地も間取りも内装仕様もすべて自分で決めることができるので、本当に楽しいです。都市開発的な要素もあって、ふたたび不動産経営の醍醐味を味わうことができています。

以下、関連記事です。

▼ノンバンクで融資利用した際の出口戦略について解説しています。

▼不動産投資家としての5年間の学びを綴っています。