こんにちは。ペリカン(@Pelican0825)です。千葉県でアパートと戸建てを複数運営しています。

不動産投資における「債務超過」について、思うところを書いてみたいと思います。このテーマ、不動産投資をしている人なら誰でも知っているキーワードと言えるでしょう。

かくいう私も、これまで金融機関から「あなたは債務超過なので、これ以上お金をお貸しできません」と言われたことがありませんでした。

ですから、何を基準に債務超過の判断をすれば良いのか、いまいちピンと来なかったのです。

しかし、今回新築アパートの融資相談をする中で、一番有力だった地銀さんから「債務超過と判断されるかもしれません」と言われて、この概念の大切さを痛感しました。

というわけで本記事では、「債務超過」とは一体なのか?について基本に立ち返りつつ、私が取り組んでいる新築アパート投資で直面した問題点についてシェアしたいと思います。

「債務超過」とは何なのか?

一般的に、債務超過とは、負債が「所有している資産」を上回っていること、を指します。

とうぜん、不動産投資における資産とは「所有不動産の担保評価」と「現預金」などの流動資産が中心になってきます。

担保評価方法の違いに注意!

一番の注意点としては、この「所有不動産の担保評価方法」が、金融機関によって違っており、一律ではないのですよね。

例えば、築古アパート投資に積極的な三井住友トラストL&Fなどは、土地値の実勢価格と、収益還元評価を2軸から評価して、その「低い方」を最終的に担保評価として採用しています。

(参考)1棟アパートの融資なら三井住友トラストを活用せよ【フルローン可】

東京の1等地とかだと、固定資産税評価を使ってしまうと、実勢価格(実際に流通している価格)よりかなり下がってしまうことが多いため、実勢評価もしっかり見てくれる金融機関があったりします。

しかし、私の場合は、地方エリアの物件ですので、ほとんどの金融機関が固定資産税評価額をベースに審査しているケースが多い印象でした。

固定資産税評価額とは?

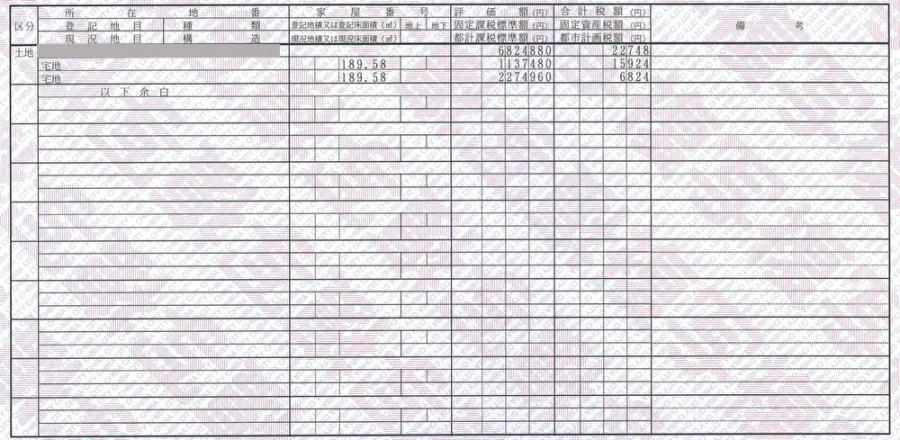

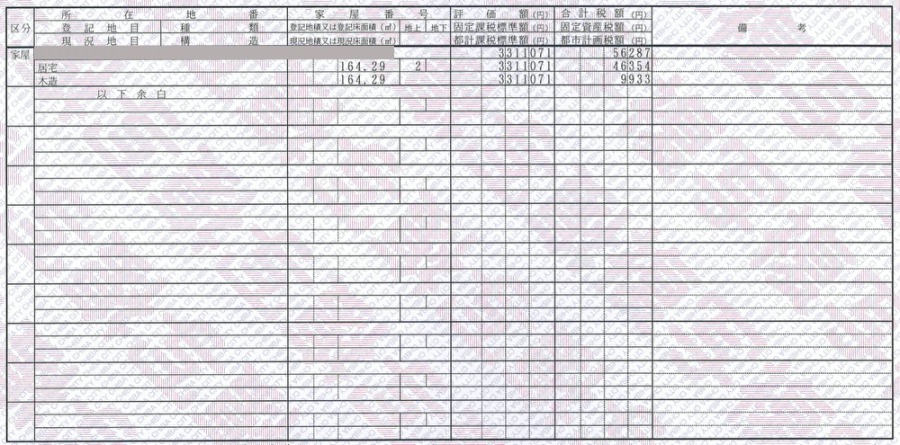

固定資産税評価額とは、以下のイメージですね。

こちらはペリカンが法人所有している戸建ての、実際の評価額です。

土地については、682万円ほどの評価となっていますね。

建物は331万円の評価額となっていますね。

土地と建物あわせて、合計1013万円が、この物件の固定資産税評価額ということになります。

金融機関によっては、耐用年数超えの場合は、建物は評価ゼロとして見る銀行もありますし、土地+建物を合計して、そこに7掛けなど、一定の掛け目をいれて評価する銀行もあります。

このあたりは金融機関との面談でつっこんでヒアリングするようにしたいですね。

私が新築アパート投資で直面した問題点

ペリカンは現在、新築アパート融資について、金融機関にアタックしています。

千葉県内の金融機関でポテンシャルがありそうなところをリストアップして、この2ヶ月間ひたすらTELアポ&突撃を繰り返してきました。

その結果、いくつか芽がありそうな金融機関に出会うことができました。その全記録については、「新築アパートの融資開拓チャレンジ!千葉県内の15行に相談した結果」でもお伝えしたとおりですね。

具体的には、金融機関と話し合いを進める中で、本命の1行から「債務超過の可能性があります」と言われてしまいました。

最終的には、現金残高などを考慮して頂き、そこのハードルを超えることができましたが、もう少し現金が足りなかったら本部で審査の土俵には乗らなかったでしょう。

どの物件が審査で引っかかったのか?

ペリカンの所有物件で、銀行の担保評価で低かったのは、群馬のアパートでした。この物件は私が4棟目に購入したのですが、当時は共同担保を2つも入れて購入した、思い出深い物件でもあります。

しかしながら、よく考えれば、共同担保を2つも入れないと買えないくらい、購入価格と銀行評価が乖離している物件とも言えるということですよね。

当時はキャッシュフローばかりに目が行っていたので、それには気づかず、むしろ「やったー!なんとか融資が付いた!」と喜んでいました。

もちろん、年収があまり高くなく、貯金も少ないサラリーマンだった私は、この手法でしか拡大する方法は無かったと思います。そして、東京の1等地の資産性のある物件を中心に買っていくことなど難しかった事情はあります。

なぜなら一般的に、資産性の高い物件は、積算評価は高くてもキャッシュフローが出ないため、投資の初期ステージではあまり有効ではありません。

よく巷では「純資産がマイナスにならない物件を買いなさい!」なんて言われますが、そんなに単純な話ではないのですよね。

しかし、新築アパートの融資相談においては、この地方アパートの担保評価が、大きなネックになったのは事実でもあるのです。

土地値の低い物件ばかり揃えると、後で苦労する

今から不動産投資をスタートする人は、以下の点に気をつけていただきたいと思います。

この点について、先日ツイートでも発信したばかりですね。

これから不動産投資始める人は、土地値のない物件をアパートローンで買うのはおすすめしません。

もちろん超高利回りでインカムウハウハなら悪くないですが、そういう物件は地銀・信金あたりだと債務超過扱いされるケースがかなりあります。

将来、融資の足枷になる物件を買わないよう気をつけよう。

— ペリカン@不動産投資ブロガー (@Pelican0825) May 2, 2021

上記ツイートのとおりです。

これを解消するヒントは、固定資産税評価額で評価されたときに、「債務超過」にならないよう、購入する物件のポートフォリオを随時監視することです。

なお、これは新築アパート投資を中心にやっている投資家にも言えることです。

新築アパートも、フルローンに近い状態で取り組みをしていると、3〜4棟目あたりで金融機関から「債務超過」の烙印を押されて、その後の融資がSTOPすることがあります。

もちろん、手元の現預金を潤沢にしておくとか、サラリーマン与信(年収)が高くて、なんとかクリアしていく方もいらっしゃると思いますが、遅かれ早かれどこかで行き詰まる方が多いですね。

あとがき

不動産投資とはサラリーマン与信を活かした投資であるがゆえに、それなりの収入を得ている勤め人であれば、年収の10倍程度まで物件を買えると言われています。

まずは「与信を使い切る!」というのが、投資家としての第一ステップだとすれば、属性を武器に物件を買い増していくことは間違っていません。

むしろ、それが王道です。

ですが、バランスの悪い物件ばかり揃えると、いつのまにか自分が債務超過状態に陥っており、与信を使い切った後、いざプロパー融資のステージに進むと、追加融資を引けないという事態になる可能性があります。

私も今回、新築アパートでその点をとても痛感しました。

ぜひみなさんも、一度ご自分の資産と負債(ローン)のバランスを冷静にチェックしてみましょうね。

以下、関連記事です。

▼不動産投資の勉強法について、おすすめの方法を紹介しています。

▼新築アパート投資の難しさについて、徹底解説しています。