こんにちは。ペリカン(@Pelican0825)です。30世帯ほどの賃貸業のオーナーをしています。

不動産投資がサラリーマンに人気なのは、融資が使えて「投資効率」がバツグンに優れているからですね。

今回は、そんな不動産投資の投資効率を測る上で大切な、2つの判断基準について解説します。

後半で、私の所有物件の事例もご紹介してますので、最後までご覧ください。

不動産投資で大切な2つの判断基準とは?

結論、大切な判断基準とは以下の2つですね。

- 実質利回り

- CCR

それぞれ解説します。

まずは「実質利回り」を正確に計算しよう

不動産投資では表面利回りのことを、グロス利回りなんて言ったりします。

簡単にいうと、以下の算式ですね。

この指標を使えば、一瞬で物件の利回りをつかむことができます。

しかし、デメリットとして物件再生にかかる費用、運営費、稼働率等が、まったく考慮されていません。結果として、本当の最終利回りとはズレてしまいます。

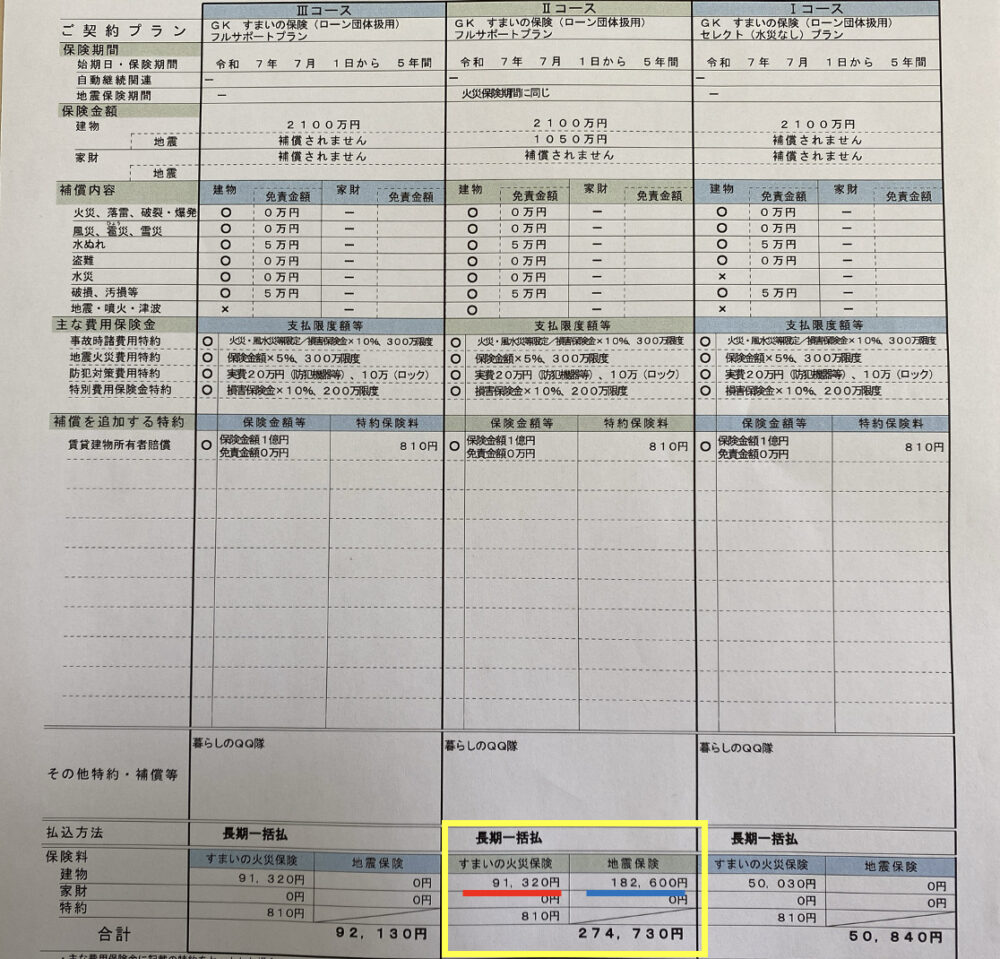

たとえば経費だけでも、ざっと挙げて以下のように色々ありますね。

- リフォーム費

- 固定資産税

- 火災保険料

- 管理費(相場は家賃の4〜5%)

※諸費用と不動産取得税等は、一時費用のため除外してます

そこで登場するのが「実質利回り」ということになります。別名、ネット利回りです。

例えば、200万円の戸建てを購入して4万円で貸す場合、表面利回りは24%です。年間家賃48万円÷200万円から計算されますね。

しかし、リフォーム費100万、固定資産税2万円、火災保険料3万円、管理料が年間2万円かかると、合計で307万円の投資ということになります。家賃4万円だと、実質利回りは15%ほどまで落ちます。

つまり物件の収益性は、表面利回りだけで判断することができません。

これはRCの1棟マンション投資なども、そうですね。RCは固定資産税など税金関連がものすごく高いので、思ったより手残りが少なくなることは、以前お話したとおりですね。RCは金食い虫なのです。

(参考)RC一棟マンション投資は儲かるのか!?【初心者はほぼ挫折します】

不動産投資は、こうした経費関連を甘く見ていると、ぜんぜん儲からないことがあります。

ですから、経費をしっかり洗い出して正確に計算することですね。

「CCR」で投資効率を意識しよう

投資の世界では、とにかく投下した資金をいかに早く回収するかが大切です。

そこで登場するのが、CCRという指標ですね。

簡単にいうと、以下の算式ですね。

例えば、自己資金100万円で、毎年10万円の手取りがあると、CCRは10%ということになります。これは、自己資金を回収するために10年間かかることを意味します。

これだと投資効率としてはかなり遅いですね。不動産投資を最速で進めるならば、最低でもCCR20%を目指して、5年程度で回収していきたいところです。

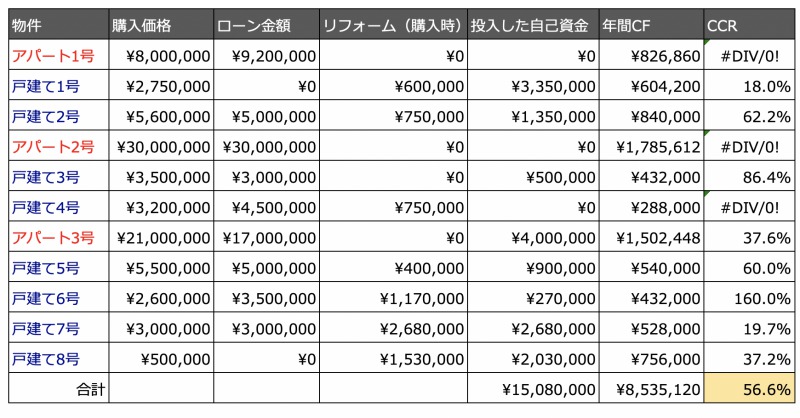

ちなみに、ペリカンが所有している物件のCCRは以下のとおりです。

2020年現在、私の所有物件全体のCCRは56.6%です。

これまでに投入した自己資金は約1500万ほどですが、キャッシュフロー額で言うと年850万円なので、だいたい2年くらいで回収することができます。

課題としては、全体的に築30年前後の木造築古が多いことですね。ですから、最近は土地から新築アパートを手掛けています。

新築アパートは自己資金が多くなってしまうことから、CCRベースでは12%〜15%くらいになっていますので、回収は少し長期目線で見ています。

ですが、いくら新築でもCCRが10%以下になるような案件にならないように注意しています。

注意点:CCRが良くても「優良物件」とは限らない

ただしCCRが良くても、それだけで「優良物件」とは限らない、ということは知っておきましょうね。ここは大変重要ですので、少し深ぼって説明しておきましょう。

例えば、50万円の戸建てを買い、リフォームを30万で済ませて、すべて現金投資したとします。これを家賃3.5万円で貸すと、CCRは52.5%になりますね。

※年間家賃42万円÷物件&リフォーム80万円

上記は一見CCRが高いため「優良物件」のように見えますが、初年度の収益性に過ぎないということです。

もし2年目以降に雨漏りが発生して修理が必要になったとか、給排水管が壊れて多額の修繕がかるとかになると、一気にキャッシュフローが吹っ飛びます。

ボロ物件でよくあるのは、最初のリフォーム費を最小限にして利回りだけ追求することがありますが、それは将来にツケを回しているだけだったりするのですよね。

逆に、CCRが悪くても「優良物件」となりえる場合があります。

それを次にご紹介します。

CCRが悪くても優良物件!?

たとえば、私が保有物件で一番気に入っている物件は、上記の戸建て7号です。しかし、先ほどのCCR一覧で見ると、こちらの物件はCCR19.7%ほどです。

CCR19.7%と、私の所有物件では低めになっている理由は、購入時に大規模修繕をするためにキャッシュを投入したからですね。

では、なぜこの物件を気に入っているかと言うと、以下の条件があるからです。

- 築23年(比較的浅め)

- 市街化区域

- 都市ガスエリア

- 近隣の戸建て実勢価格が1000万円前後

つまり数年賃貸で回して、将来的にはそこそこのキャピタルゲイン(500〜800万程度)を狙えるわけですね。

地方の小ロットの戸建てで、キャピタルゲインをここまで取れる物件というのは、実はそんなに多くはありません。あったとしても、100万〜200万程度が多いのではないでしょうか。

しかし、このレベルの物件にはなかなか出会えないので、稀なケースだと自分でも認識しています。

キャピタルゲインは、狙って簡単にできるものではありませんからね。

地方戸建ては、新築建替えで賃貸経営が成り立つケースは少ないかと。更地化&新築で1500万掛かるなら、利回り9%取るには、家賃11万以上で貸さないといけませんからね。

つまり地方戸建ては、建物の限界までインカムで回収して、最後は土地売りできたらバンザイです。※もちろん途中売却もアリ

— ペリカン@不動産投資ブロガー (@Pelican0825) June 12, 2020

上記のツイートのとおりです。

基本的に、地方戸建ての大半は、インカム重視のほうが向いていますね。土地活用効率を考えると、どうしてもアパートに軍配が上がります。

戸建てだと、更地化して、また建物をつくり、外構をしっかり整えると、取れる家賃とのバランスを考えると、投資として成立するエリアがかなり限定されます。

そういう意味では、あまり建て替えに向かないのが、戸建て投資だと言えますね。更地で売れるなら良いですが、そうでなければ途中売却のほうが、投資効率は上がります。

時間を味方につけて投資をしていく

不動産投資のメリットは、毎月の安定的な収入が得られることですね。

1棟1棟はそんなに大きな収益ではありませんが、戸建てなら月数万円、築古アパートなら月10〜20万円台くらいを、安定的に稼いでくれます。

大半のサラリーマン大家さんも、不動産においては最初のうちは素人(しろうと)です。

一方で、銀行からプロジェクト融資でお金を引っ張り、不動産を仕入れ転売しているプロの業者さんがいます。転売によるキャピタルゲインは、家賃収入の何十倍も一気に稼ぐことができます。

しかし、彼らは限られた時間の中で、転売益を出さなければいけないので時間との勝負です。

われわれのような小規模大家さんは、短期間に破壊的な利益を出すことはできません。ですが、時間を味方につけて、コツコツ家賃収入を積み上げることはできます。

コロナ禍の影響が冷めやらぬ時ですが、すぐに相場は下がらないと私は考えます。あまり焦らず1棟1棟間違いない物件だけを仕入れることが肝要です。

比較的立地の良い物件、高いCCRが狙える物件、実需にも売れる物件などを厳選して買っていくことですね。

以下、関連記事です。

▼自己資金500万で、1棟目に買うべき物件について私見をまとめています。

▼古すぎる戸建ては初心者さんにはオススメしません。理由を解説しています。