こんにちは。ペリカン(@Pelican0825)です。地方でアパートと戸建てを経営して6年目になります。

この記事では、私が実際に5年運営している築17年の木造アパートの実例に、投資用アパートの運営経費と手取りキャッシュフローについて書きます。

各経費の説明、投資判断ポイント、融資の組み方なども詳しく解説していきます。

今後、みなさんがアパート経営される際の参考にしていただければと思います。

物件スペック・投資判断ポイント・融資の組み方など

購入時の物件スペックは、以下のとおりです。

- エリア:千葉県内、国道16号線の内側

- 購入年:2017年(当時築12年)

- 利回り:13.7%

- 構造:木造2階建て

- 世帯数:6世帯

- 接道:私道

物件購入を決断した理由は、国道16号線の内側という立地ながら、当時築12年で利回りが13%強あったからです。

築浅のわりに、なぜそのような利回りで出ていたかというと、接道が「私道」だったからです。どんな物件にもメリット・デメリットありますね。

しかし、当時は私も賃貸業3年目だったため、まだまだキャッシュフローを伸ばしたい時期でした。好立地で、築浅×高利回りというスペックはほとんど出物がないため、速攻でノールック買付を入れました。

三井住友トラストは木造の中古アパートでも法定耐用年数オーバーのローンを引くことができます。

ただし、金利が3.9%と高いですね。そのため、将来売却しにくいアパートをこの金融機関で購入すると、キャッシュフローの先食いになってしまうので注意しましょう。

しっかり出口が取れるアパートを購入するのであれば、キャッシュフローを再投資にどんどん振り向けることができるため、おすすめの金融機関です。

(参考)1棟アパートの融資なら三井住友トラストを活用せよ【フルローン可】

ただトラストさんの最大の弱点は「超高金利」だということですね。金利3.9%がベースで、団信を付けると4.3%にまで上がります。

そこで昨年は私もローンの借換えを決断し、東京ベイ信金さんにて金利を2.775%で落としてもらうことができました。東京ベイ信金はセゾンファンデックスと提携しており、立地が駅徒歩圏のアパートなどはけっこう借り換えが効きます。

(参考)三井住友トラストのアパートローンを借り換え成功!金利1%削減の効果とは?

アパートの運営経費と手取りキャッシュフロー

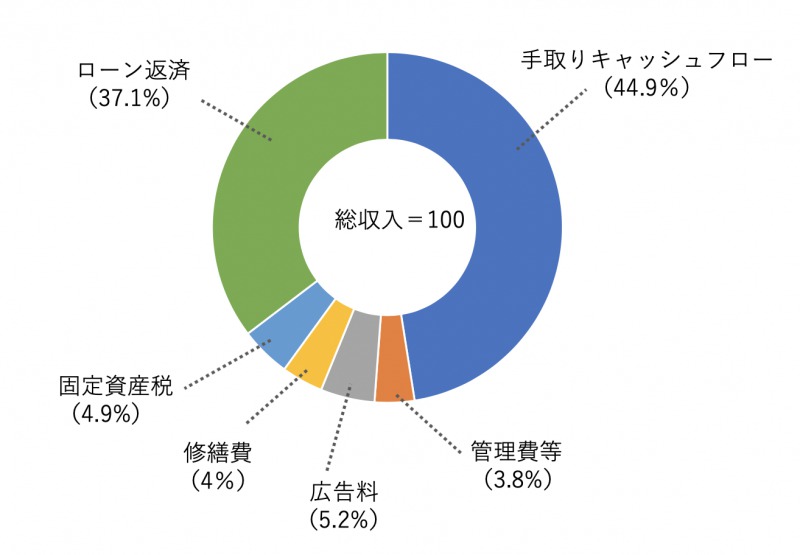

最近の運営経費と手取りキャッシュフローは、次のようになりました。

収入合計は、2,873,958円(月額賃料+共益費+水道代+その他収入)でした。そこから各経費を差し引いて、1年間の手取りキャッシュフローは1,291,173円になっています。

物件自体の利回りは13.7%ですが、手取りCFベースでは6.1%ということになります。

運営経費としては以下の5つですね。

- 管理費等

- 広告料

- 修繕費(リフォーム)

- 固定資産税

- ローン返済

※火災保険料は購入時に一括納付しているのでここでは除外しています

上記をグラフ化してみました。

総収入を100%とした場合の、各経費の割合ですね。

ローン返済を除くと、管理費等・広告料・修繕費・固定資産税の4つが主な経費になります。

なお昨年は大きな修繕が発生しなかったため、経費率は少なめでした。大きな修繕が発生すると比率がだいぶ変わってくることは留意しておく必要があります。

まとめますと、以下のとおりです。

- 物件購入価格:2100万円

- 年間家賃収入:287万円

- 年間経費(ローン返済含む):158万円

- 手取りキャッシュフロー:129万円

経費のうち、年間のローン返済が106万円ほどあるので、この部分が大きいですね。

本物件は残債があと1500万強ありますが、このまま年間120〜130万円ほどのキャッシュフローを得つつ、残債が減ったら売却してキャピタルを取ることを考えないといけません。

とはいえ、外壁塗装(100万円ほど)を来年予定していますので、すぐの売却はせず、もう少し家賃回収とローン返済を進めていく方針です。

大規模修繕さえ乗り越えれば、当面はキャッシュフローマシーンとして回収をかけていくのが良いと判断しています。余裕があれば繰上返済、ということになると思います。

おわりに:家賃収入は時間をかけて回収せよ

本アパートは、購入後5年が経過しようとしています。

やっと全6世帯の入居者すべてが入れ替わり、内装のリフォームが一通り終わりました。今後は、修繕費用はそこまで膨張しないと見ています。来年の外壁塗装さえ終われば、10〜13年程度は安心でしょう。

購入後、最初の3〜5年はどうしても色々なメンテナンスコストが発生しやすいため、運営が安定するまでに時間がかかるということですね。

しかし、一度リフォームが終われば、退去があってもだんだん費用が掛かりにくくなっていきます。まさに「家賃収入は時間をかけて回収せよ」なのです。

一朝一夕で大きな利益を得ることはできないのですよね。

将来的には、物件から得られるキャッシュフローだけで繰上返済したり、より資産性のある物件を買うことも可能になります。そのレベルまで行くのが、投資家としての最初の目標ということになるでしょう。

そのために、まずはキャッシュフローを安定的に増やしていくこと。これが投資初期段階において、キーポイントになることは間違いありません。

以下、関連記事です。

▼築古アパートの出口戦略について私見をまとめています

▼持たざるものが不動産投資で資産を増やすためのポイントです