こんにちは。ペリカン(@Pelican0825)です。地方でアパート3棟、戸建て8棟を所有しています。

戸建て投資は、小ロット不動産投資の代表ですよね。

融資で不動産購入する際に、例えば1億円の1棟マンションで頭金1割なら1000万円+諸費用が必要ですが、700万円の戸建てなら、同じく1割なら70万+諸費用さえあれば購入できます。

小ロットであっても、融資で戸建てをコツコツ購入していくことは、自己資金を最小にするとともに、リスクも抑制するので大変おススメです。

今回は、戸建て投資をする際の金融機関について具体的な活用方法をご紹介します。

戸建て投資をスタートするための金融機関

法定耐用年数超えの築古戸建ての場合、融資してくれる金融機関は、かなり限定されてきます。

代表的な金融機関は、次のようなところです。

- 公庫

- セゾンファンデックス

- 三井住友トラストL&F

- オリックス銀行

※地銀・信金系は中には対応してくれるところも一部ありますが、ほとんどが法定耐用年数超えの築古には融資を渋りますので、ここでは対象外としています。

上記の中では、オリックス銀行は、年収500万円基準があり、そこそこの収入が必要です。最近は年収600〜700万円程度ないと土俵に乗ってこないケースも有るようです。

また、融資エリアは国道16号線の内側を得意としていますので、ターゲットにできる物件エリアが多少狭まります。ハマれば使えますので頭の片隅に置いておきましょう。

というわけで基本的にローンで戸建て投資をする場合は、公庫かノンバンク(セゾン・トラストあたり)が現実的ということになります。

2期以上の確定申告実績があれば、信金等で保証協会付きの融資が視野に入ってきます。

日本政策金融公庫の活用方法

公庫は金利が1〜2%で低めですが、融資期間が10年程度と短めです。

したがって700万の戸建てなら、以下のイメージです。

- 融資400万、現金300万

- 金利2%、10年返済

これだと月々返済が36,000円ほどですので、家賃を7万円台で貸せる立地であれば、返済比率は50%くらいで回ります。このスキームの良いところは、10年返済ですので、いつ売却しても利益確定できるところですね。

たとえば、5年後の残債は200万円ほどまで減っていますので、残債が消えなくて売れないということに陥らない利点があります。

翻って、公庫のデメリットは、融資期間が短いので返済比率を下げるために、キャッシュ投入が若干増えることですね。上記の場合、300万+諸費用+リフォーム費を拠出しないといけません。もちろん、指値して購入額を下げられればベストです。

2期確定申告実績がある人は、商工会の推薦で公庫に融資をしてもらえるマル経融資がおすすめですね。

(参考)マル経融資で事業・不動産投資を加速せよ【金利1.1%で無担保OK】

マル経融資は、私も個人名義・法人名義それぞれで1回ずつ借りていますが、金利1.2%で無担保で物件購入費やリフォーム費を借りることができます。商工会の推薦がつくので、審査も非常にスムーズですね。

セゾンファンデックスの活用方法

セゾンファンデックスを活用すれば、築古でも長期融資を引くことが可能です。

金利3.6%、返済期間は25年〜30年で取り組むことができます。

同じく700万の戸建てなら、以下のイメージです。

・金利3.6%、25年返済

この手法の最大のメリットは、キャッシュフローを多く取れることで再投資に向かいやすいこと。そして、自己資金が150万+諸費用+リフォーム費となり、初期投資が抑えられます。

公庫より150万多く借りているのにも関わらず、月々返済が27000円ほどになり、返済比率は30〜40%まで下がり運営が楽になります。

セゾンファンデックスのようなノンバンクのデメリットは「残債が減りにくい点」にあります。ですが、戸建の場合は出口が比較的取れますので、そこの心配はあまり要らないでしょう。

ただし、セゾンファンデックスの場合、融資エリアが1都3県の都市部のみ(調整区域・非線引き区域など田舎はNG)と、ちょっとナイーブさがありますね。そこは公庫に軍配が上がります。

このあたりは自己資金とリスク許容度に応じて、取るべき手法が異なります。上記はその一例に過ぎず、実際は物件のエリアや投資家の資金量によって、使える金融機関が変わってきます。

そして賃貸実績ができてきたら、信金さんなどで保証協会付き融資を相談してみると良いでしょう。

公庫と同じように、耐用年数超えにはそこそこ厳しさもありますが、リフォーム資金名目みたいなイメージで相談はできるので、少額の戸建て投資だと相性が良いでしょう。私も千葉の市街化区域の戸建て投資で300万円くらい借りたことがあります。

(参考)信金で不動産投資の融資を引くコツとデメリット【実体験から解説】

投資は「時間×利回り」で運用成績が決まる

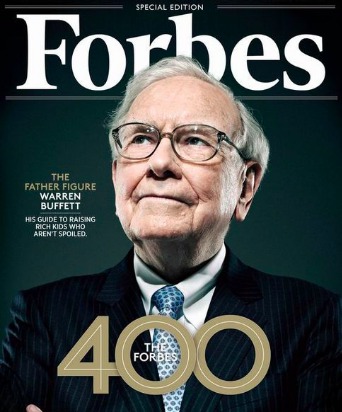

不動産分野ではありませんが、世界で一番有名な投資家はウォーレン・バフェットであり、彼は複利運用の大切さをいつも我々に教えてくれます。

バフェットは生涯リターン20%以上で株式投資をしており、2019年時点の保有資産は825億ドル(約9兆円)という、尋常ではない資産を「投資」だけで築きました。

彼はその巨額の資産ばかりいつも注目されがちですが、彼の一番の偉大さというのは、20代から現在80代後半になるまで、60年以上も投資継続しているという「掛けている時間の長さ」です。

我々のような平凡な不動産投資家は、60年以上、平均利回り20%で運用することなど到底不可能です。

しかし、学ぶべき重要な点としては「投資を早くスタートして、利回りをなるだけ高くキープし、それを長期に渡って愚直に継続すること」と言えるでしょう。

私は、全所有物件の平均利回りは約15%ですが、経費や税金を差し引いた、最終的な手取りベースの利回りは現在8.6%程度で推移しています。

もちろん投資額が大きくなれば、年率8%の手取りをキープすることさえ難しくなりますし、年齢を重れば、途中で無借金経営にシフトして、リスク回避する可能性は出てくるでしょう。

しかし、繰り返しになりますが、これは投資のスタート時期・利回り・時間をしっかり掛けるという3点が、複利運用においては、ものすごく効果を発揮するということです。

逆に、スタートが遅く、利回りが低いものばかり買って、途中ですぐに諦めてしまうようでは、大きな資産形成は難しいですね。物件選定など見極めが、なにより肝要になってくるでしょう。

以下、関連記事です。

▼戸建て投資の攻略方法のまとめ【完全版】です

▼私が超絶ボロ戸建てを売却した時の体験記です。