こんにちは。ペリカン(@Pelican0825)です。

増えゆく税金や老後のことを考えると、若い時にどれだけ頑張って貯金・資産運用できるかは一つのポイントになります。

私の場合は、これまで不動産投資に力を注いできて、今ではなんとかサラリーマンを卒業し、今も年々規模拡大しています。

そこで今回は、不動産投資でサラリーマンが家賃収入1000万に到達するための方法をお伝えしてみたいと思います。

※ちなみに私のサラリーマン時代の年収は400万円台なのでかなり平凡でした。親から不動産を相続した地主系でもありませんので、そこそこ再現性はあるかなと思います。ぜひ最後までお付き合いください。

サラリーマンには不動産投資はおすすめ!

サラリーマンの投資というと、真っ先に頭に思い浮かぶのが株式投資ですが、それほど儲からないことが多いです。

強いて言えば、成長国のインデックス投資で長期積立が一番勝率が高いです。税引き後の利回り3〜4%ほどで資金を運用できればいいという人には、一番手間がかからないでしょう。

ただ、もしあなたが、もっと高い利回りを求めるなら不動産投資は最高にオススメです。

なぜなら、サラリーマンは融資が引けてレバレッジが効くので、少ない資本(数百万くらい)でも、大きなリターンが得られるからですね。

しかし、昨今のスルガ銀行やレオパレスの不祥事のように、サブリース型で家賃保証される物件を買うのは辞めておきましょうね。

不動産会社から紹介された物件を、融資が付くからと言って勝っている人は99%失敗します。新築ワンルームなどは論外ですので、絶対に手を出してはいけません。

私が考える、不動産投資ので結果を出すための3つのステップは以下です。

- 最初はひたすら書籍で知識をストックする

- まずは現金で1000万以下の物件で投資スタートする

- アパートローンで1棟物にチャレンジする

この3つが王道にして、堅実な方法だと考えています。

以下、もう少し詳しく解説していきますね!

1.最初はひたすら書籍で知識をストックする

不動産投資=賃貸業です。知識があるかないかで命運が分かれることが多々あります。

なお、不動産投資の手法はいろいろあるので、最低でも本は20〜30冊ほど読んで勉強しましょう。そうすることで、代表的な手法を学んだり、誰もが引っ掛かる失敗ポイントを避けることができます。

私のブログでも「不動産投資おすすめの本・書籍7選を紹介!」で初心者が読むべき名著をまとめています。最初に知識のストックをしっかり作ってから、物件を探し始めると失敗しにくいです。

不安なら先輩投資家に直接相談して、自分に合った投資手法を見つけるのは良いと思います。

間違っても、不動産会社の営業マンに相談しない方が良いでしょう。彼らは「不動産を売ること」が目的なので、その人が成功するか失敗するかなど全く考えていません。

2.まずは現金で1000万以下の物件で投資スタートする

私がはじめて購入したアパートは長野県の超ド田舎にある、4世帯・利回り20%のアパート(800万円)でした。

これだけ聞くとすごい収益性に聞こえますが、利回りが高い物件は当然難アリなのです(笑)

この物件は人口4万人の小さな町にありました。車社会で、かなりの田舎エリアです。

なのに、アパートへ行くには軽自動車がぎりぎり通れるくらいの狭い道を通らなければならず、しかもトイレが汲み取りという、かなり古いタイプのアパートでした。

結局、こういった物件を満室キープするためにはリフォームや空室対策の知識がないといけません。先ほど、書籍をしっかり読むことを勧めた理由はそのためです。

なお数百万円と言っても現金一括で買える人は少ないと思います。

その場合には、日本政策金融公庫などで借りてもOKです。年収が低くても、耐用年数超えの物件にも融資を出してくれます。※参考:サラリーマン大家のための公庫の最新融資基準

3.アパートローンで1棟物にチャレンジする

資金があまり少ない時に、好立地の利回りの低い不動産を買う人が多いのですが、だいたい失敗します。こういう物件ばかり買っていると、借金だけ多くなっていくだけで、いつまで経ってもお金が貯まりません。

したがって私の場合は、高利回りの1棟ものを好んで買います。ここで大きな壁にぶち当たるのは「融資」です。

地場の金融機関は、どんなに高利回りでも「法定耐用年数を超えた物件」にはあまり融資を積極的に出さないのです。

たとえば木造アパートなら22年、軽量鉄骨造なら19年、重量鉄骨なら34年、RCなら47年という耐用年数の期間内の融資になってしまうので、耐用年数オーバーだと一発アウトで、耐用年数内でも少ない期間では返済負担が重くなります。

あとエリアの縛りが厳しいですね。たとえば首都圏の主な金融機関は、東京都心に集まっています。

そういった銀行は、国道16号線の内側のエリアを中心に融資を出すことが多いです。このエリアなら、土地値が下がりにくいので担保評価が出やすいからです。

こうした一連の融資ハードルを乗り越える金融機関が、三井住友トラストL&Fというノンバンクです。ここは属性が低くても、どんな物件(法定耐用年数オーバー・16号線の外側エリア)でも融資が出ます。

他の金融機関と異なる点に、共同担保がなければ、フルローンで融資が下りない点があります。そこで、1棟目に現金で買った物件が活きてくることになります。

私の場合は1棟目に、300〜600万円くらいの戸建てを1つ買うようにしています。そして、それを共同担保にして、1棟アパート投資にシフトしていくのが、私の投資戦略です。

そうするとフルローン融資が出るので、アパートの方は少ない自己資金(といっても数百万円は必要です)で物件を購入することができ、めちゃめちゃ効率が良くなります。

不動産投資というと、最後から融資でバンバン買っていくイメージがありますが、急がば回れなのです。

コツコツ小さい物件を書いながら、徐々にペースアップするのが結果的には一番早いと私は考えています。最初からホームランを狙わず、ヒットで良いのです。負けないこと、破綻しないことが一番大事なのですから。

1棟物を買えるようになると家賃収入1000万円はすぐ目の前!

私が不動産投資をスタートしたのは2014年末でした。

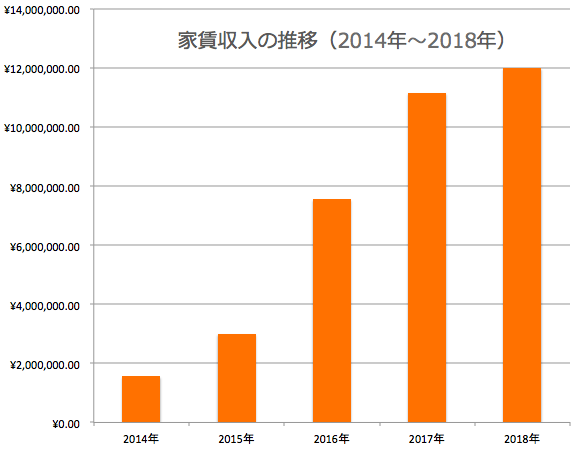

最初は家賃収入も小さかったのですが、その後、毎年2〜3棟ずつ買い進めて、だんだんと収入が増えていきました。

収入曲線をグラフで表すとこんな感じです。

私の場合、投資スタートから3年くらいで家賃収入1000万円に到達しました。サラリーマンは2016年の夏に卒業したものの、その後も安定的に収入は増えています。

これは生活費を毎月10万円台に抑えているのでリタイア後も再投資が進んでいることと、やはり不動産の複利効果が大きいことが要因だと思われます。

稼いだ家賃収入は、リフォームや経費に使うお金を除きすべて再投資しているため、また物件を買って収入が増えていく、という好循環が続いています。

数年前まで年収400万円台だったのが本当にウソのようです。

【重要】不動産投資の落とし穴に注意!

最後に「不動産投資の落とし穴」を2つご紹介します。これからスタートする人は必ず目を通しておいてください。

一つは、借金ばかり増えているのに、家賃収入が少ない投資家になってしまうことです。

以前、家賃収入3000万あるけど、借入が5億ありますという投資家さんに会ったことがあります。家賃収入3000万ということはキャッシュフローは、良くてもその半分(1500万くらい)か、それ以下のはずです。

その方は、RC系の1棟マンション投資で複数棟所有しているので、おそらくそのうちの1棟を大規模修繕したら、年間キャッシュフローがすべて消えるレベルですので、けっこう危険水準です。

あとは築古の不動産投資をするときに、法定耐用年数超えにもかかわらず、いきなり4000〜5000万クラスの大型のアパートを買おうとする人がいますが、だいたい融資が付かず買えません。

結局、最終的に建て売りの新築アパートや新築ワンルームなど、融資の付きやすさだけを目的にした儲からない物件を買ってしまう過ちを犯します。融資が付くからと言って買っては危険なのです。

不動産投資で失敗する人は、この借金多い系の投資家、建て売り新築系を迷いなく買ってしまう人、このどちらかで失敗する人がほとんどです。

この2つの失敗パターンには、本当に気をつけていただきたいと思いますので、これから不動産投資を検討する人はぜひ頭の片隅に覚えておいてくださいね。

以下、関連記事です。

▼サラリーマンを5年で辞めるための具体的な不動産購入戦略です。

▼不労所得として月の手取りが100万円を達成した手法についてです。