こんにちは。ペリカン(@Pelican0825)です。地方で大家さんをしながら、気ままに生活しています。

最近、新築区分マンション投資(ワンルーム・1K)をやっている人とお会いすることがよくあります。節税のために、マンション経営で経費をつくって所得圧縮する手法は昔からありますよね。

とくに大企業のサラリーマンやお医者さんなどが、この投資法を採用していることが多く、中には10戸以上など購入する人もいるようです。

でも、賃貸業で成功している方や、サラリーマン大家から独立したような大家さんで、新築ワンルーム投資をメインにやっている人に、私は出会ったことがありません。

今回は、新築区分マンション投資の危険性について数値で計算してみたいと思います。

新築区分マンション投資が99%失敗する

結論から言うと、新築区分マンション投資は99%失敗します。

先日、こんなツイートをしました。

新築ワンルーム投資というのは、損金計上で所得税圧縮する節税商品ですが、「節税商品」でお金を儲けることは絶対不可能です。

そもそも35年融資でCFが出ないのが大問題で、まともな不動産なら、長期で融資を引いたら、普通はCFが出ます。

新築なので価値下落も早く、売却リスクも大きいです。

— ペリカン@不動産投資ブロガー (@Pelican0825) 2018年12月23日

新築ワンルーム投資というのは、損金計上で所得税圧縮する節税商品ですが、「節税商品」でお金を儲けることは絶対不可能です。そもそも35年融資でCFが出ないのが大問題で、まともな不動産なら、長期で融資を引いたら、普通はCFが出ます。新築なので価値下落も早く、売却リスクも大きいです。

次に、詳しく解説していきます。

新築区分マンション投資の危険性

都内23区のマンションを想定して解説します。

※ちょっと細かいですが、できるだけ要点を中心に説明しますのでお付き合いください。

大田区の新築区分マンションを仮定します。楽待で見ると、単身向け投資マンションの登録数が23区内で一番多いのが「大田区」でした。

よくあるスペックですよね。この投資の危険性は主に2つです。

- 毎月キャッシュフローがマイナス

- 売りたいときに売れない

それぞれ解説してみたいと思います。

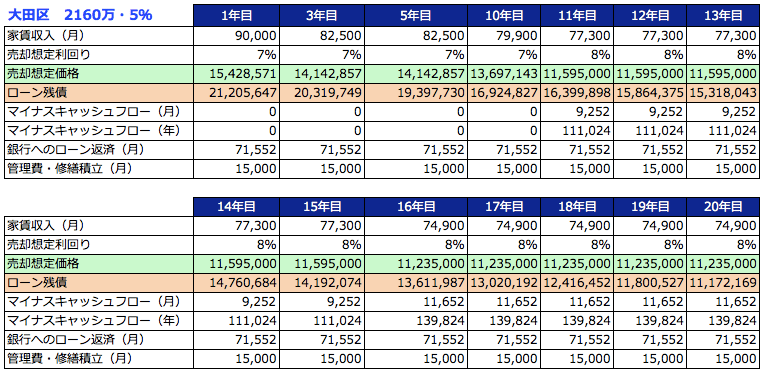

本物件のシュミレーションは、以下のとおりです。

1.毎月のキャッシュフローがマイナス

10年目まではサブリースによる家賃保証があるので、持ち出しはゼロになっています。

しかし、11年目以降もサブリースを継続すると、保証家賃が減額されることが多いため、サブリース契約を解約して、自分で客付けする想定です。

すると11年目からは、マイナスのキャッシュフローが毎年11万円ほど出ることになります。

このマイナスのキャッシュフローがローン完済する35年目までずっと続くので、これはかなり地獄な道のりです。

2.売りたいときに売れない

売却想定価格とローン残債 を見てください。

問題は、19年目まで売却想定価格よりローン残債が常に上回っていることです。これは売りたくても、売れないことを意味します。売るなら、繰上返済が必要です。

売却想定価格は、築10年までは利回り7%、築10〜20年は8%、築20〜30年までは9%で売る想定で、大田区の家賃相場から逆算しています。

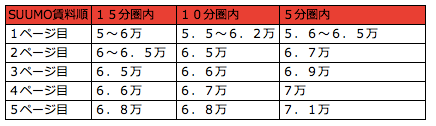

ちなみに、大田区の家賃相場は、SUUMOで調べて家賃が安い順に並べ替えると、以下のような家賃相場になっています。駅徒歩何分かで多少違います。

最近だと、ウェブで反響(空室の問い合わせ)がないと入居が決まりません。だいたいSUUMOの5ページ目くらいまでに出てこないと、他に差別化要素がないかぎり客付けは苦戦します。

たとえ東京23区内でも、築30年を超えると、家賃は6万円台まで落ちます。

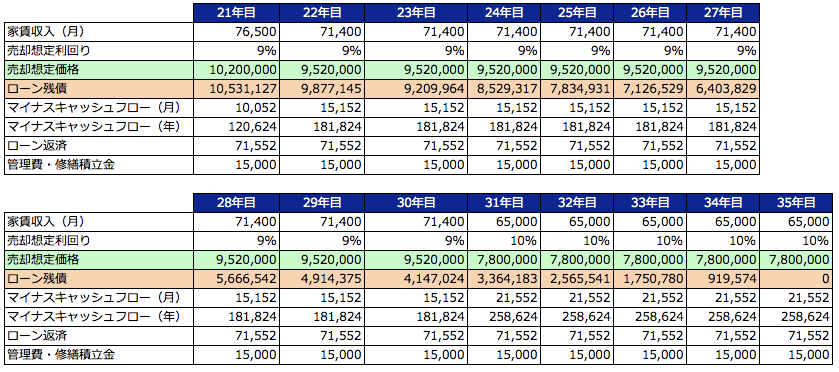

ローン完済する35年目まで計算したシートがこちら。

例えば、30年目で売却想定が952万に対して、ローン残債が414万になっているので、この時点で売ると500万くらい利益が出そうですよね。

しかし、先程のマイナスキャッシュフローを忘れてはいけません。築30年までのマイナスCFの累積は、300万くらいになっています。

加えて、その間の入退去ごとのリフォーム費用などは一切考慮していないので、3年毎に入退去があれば、30年間では10回入退去が起こりリフォームだけでも数百万単位の世界です。

つまり35年がんばって運営しても、最後の売却益もほとんど見込めません。

マンション投資するなら「中古物件」がおすすめです

新築区分マンションを購入しても、ほとんど利益が出ません。

ですから、私は中古マンションの方が投資するには良いという考えです。

だいたい築年数としては20年~30年くらいで程度の良いものを見つけて、綺麗にリフォームして貸し出すのがおすすめです。

もしくは2LDK以上の間取りであれば、入居者がいて利回りが低くなっているものの、将来的に退去したら相場価格で売却するとキャピタルゲインが狙えるマンションもあるようです。

どちらにしてもマンション投資の場合は、エリア・間取り・築年数・眺望などをもとにした相場価格をしっかり理解することがもっとも重要になってきますので、自分が得意とするエリアの相場価格について勉強が欠かせません。

なかなか玄人な投資法になりますが、不動産による売却益というのものは少なくとも数百万〜大きければ数千万になることもあるようです。色々なマンションの売り出し情報をチャックするのが好きな人には良いでしょう。

最近流行っている住宅ローンを利用したヤドカリ投資もその一つかもしれませんね。

以下、関連記事です。

▼区分マンション投資をするなら中古物件のほうが妙味が出てくるでしょう。