こんにちは。ペリカン(@Pelican0825)です。地方で大家業を7年ほどしており、不動産関係にはわりと詳しいです。

先日、10年ぶりくらいに会った東京の2人の知人が、住宅ローンを組んでいました。1人はマンション、もう一人は戸建て。23区内で居住していることから最低でも4000万以上の不動産になるでしょうね。

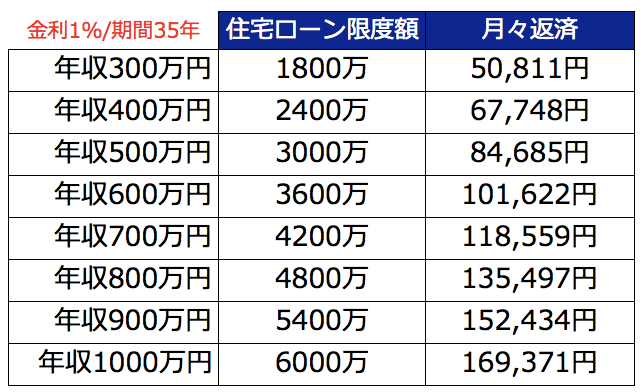

年収により、住宅ローン限度額というものがあります。

勤め先が上場企業などで、年収も高い場合には、金融機関からの評価は高くなり、高額の住宅ローンが組めてしまうのです。

年収別の住宅ローン限度額とは?

金融機関などにより変わってくると思いますが、一般的には「年収の6倍くらいまで」というのが多いですね。

例えば、年収500万円の人なら3000万円くらいまでということになります。あとは家族構成、世帯収入など総合的判断で、金利・返済年数での調整が入ってくることが多いですね。

具体的には、3000万円を金利1%で、35年ローンを組むと、返済は月々84,685円。年収500万なら、手取り400万円として、月々の手取りが33万3千円です。すると毎月の手取り給与に占める返済負担率が約25%(84,365円÷333,000円)になります。

住宅ローンを組む時にこの返済負担率25%が限界というのは、あらゆるメディア(雑誌・ネット)などでも言われている数値です。これを元にグラフにするとこんな感じ。

なお住宅金融支援機構が2015年に発表した直近の「フラット35利用者調査」では、年収の5.8〜6.6倍前後ということなので、実際に借り入れている金額もそのくらいのようですね。

住宅ローン金利の変遷

ずっと低金利時代が続くならいざ知らず、最大の関心は、、、、『今後の金利上がってしまったらどうするのか?』ということです。

ちなみに1984年〜1995年は住宅ローン金利は、4〜8%程度で、最高値は昭和62年の8.5%です。つい最近の2011年までは2%を切ることはありませんでした。

ここに来て、2017年には1%を切るか切らないかの攻防です。今後は金利は上がっていくとされていますが、それには物価上昇2%達成がポイントになると言われています。

しかし厳密には、物価は上がらなくても金利を上げる政策を打つ可能性はあるようです。私たちができる最大の自己防衛は、当たり前ですが、金利が上がった時に、支払いが滞らないようにすることしかありません。

金利上昇により、どれだけ返済負担が増えるのかを見てます。

金利上昇により、どれだけ返済負担が増えるか?

金利が上昇すると、どうなるでしょうか?

35年という返済期間は延長できませんから、金利が1%→2%に上がったら、返済額にそのまま乗ってきてしまうことがポイントです。

期間35年で、3000万円を金利1%で住宅ローンを組んだ場合、返済は月々84,685円です。これが10年目から金利が増えていくと仮定すると、返済額は以下のように増加します。

- 金利2% → 月々 95,242円

- 金利3% → 月々 106,558円

- 金利4% → 月々 118,608円

- 金利5% → 月々 131,361円

10年後に金利が5%になる可能性は低いとは思いますが、20年後、25年後にどうなるかなど誰にも分かりません。では固定金利なら安全かというと、10年固定などもありますが、むしろ危ないのは10年目以降ではないでしょうか。

全期間、固定金利にするというのも一つの策ですが、変動で0.5〜1%未満の中、全期間固定で金利2%を選ぶというのも勇気が必要です。その間金利が上がらなかったら、無駄金ですからね。

実際は、変動金利、または10年固定などで住宅ローンを組む人が多いのだと思われます。

毎月の手取り30万円くらいの人が、返済が月々10万円を超えてくるとそれなりにキツいでしょう。金利上昇リスクを侮ってはいけません。

団体信用生命保険にはリスクはないのか?

巨額の住宅ローンを、気軽に借り入れしてしまう人は多いです。団信(団体信用生命保険)に加入しているから、自分に万一のことがあっても保険で全部支払われるから大丈夫!と思っている人が大半です。

では「団体信用生命保険」って何でしょうか?

団信とは、住宅ローン債務者が、死亡または高度障害状態に陥った時に、債務者に代わって代位弁済するシステムです。

死亡は置いておくとしても、高度障害状態って何?ということですが、これは通常は以下に該当しないといけません。

- 両目の視力を失う

- 言語機能を失う

- 精神障害により生涯介護を伴う

- 胸腹部臓器により生涯介護を伴う

- 両手または両足を失う

つまり糖尿病になったとか、脳溢血で倒れて入院したとか、人工透析が必要になったとか、鬱病になったりしても、生涯介護が伴うような後遺症や精神疾患にならないかぎり、保険金は1円たりとも降りないのですよね。

住宅ローン完済までに健康を害する人などいくらでもいます。健康を害しても、鬱になっても、子供の教育費が重くても、住宅ローンの返済は35年間続きます。

団信加入しているから安心だなんてというのは幻想だと言えます。

あとがき:住宅ローン=フェラーリなのか!?

「年収500万しかないけど、素敵な家だから3000万円で買う!」などと言う人は、、、素敵な車だから、フェラーリ買う!と言っている人とあまり大差ないかもしれません。もちろん個人の価値観の部分はありますけれども。

あくまで、住宅ローンは資産ではなく負債(借金)だということを忘れないようにしましょう。そして身の丈を超えた金額を背負って、後で後悔しないよう、周到な計算のもと購入しましょう。

以下、関連記事です。

▼中古の戸建てを買って、毎月の返済は3〜4万円くらいにする方法を解説しています。

▼30代でセミリタイアした私の収入源などを公開しています。